Quelles conséquences pour mon entreprise ?

La généralisation de la facturation électronique en France est en marche, avec une entrée en vigueur progressive à partir du 1er septembre 2026. Cette réforme, issue des lois de finances, vise à rationaliser les échanges de factures et à renforcer la lutte contre la fraude à la TVA.

Pour mon entreprise, cela amène de nouvelles contraintes :

- Je ne pourrai plus envoyer mes factures par e-mail à une autre entreprise française mais je vais devoir communiquer mes factures dans un format particulier (FacturX par exemple) avec un réseau de confiance de PDP (Plateforme de Dématérialisation Partenaire). Ceci s’appelle e-invoicing.

- Je vais devoir déclarer mes factures aux particuliers (B2C) et à international. Ceci s’appelle le e-reporting.

- Je vais partager les évolutions des statuts de mes factures forunisseurs (rejetée, en litige, en régement…). Ceci s’appelle le suivi des statuts de facture.

Mais va m’apporter de nombreux avantages :

- Une automatisation des échanges de facture qui m’apporte la garantie que ma facture est bien arrivée.

- La possibilité d’être réglé plus vite

- Un traitement collaboratif de mes factures par tous mes outils informatiques

- La possibilité d’automatiser aussi les traitements connexes aux factures comme le paiement, le recouvrement ou le financement.

Le calendrier

Un calendrier suivant la taille de votre entreprise

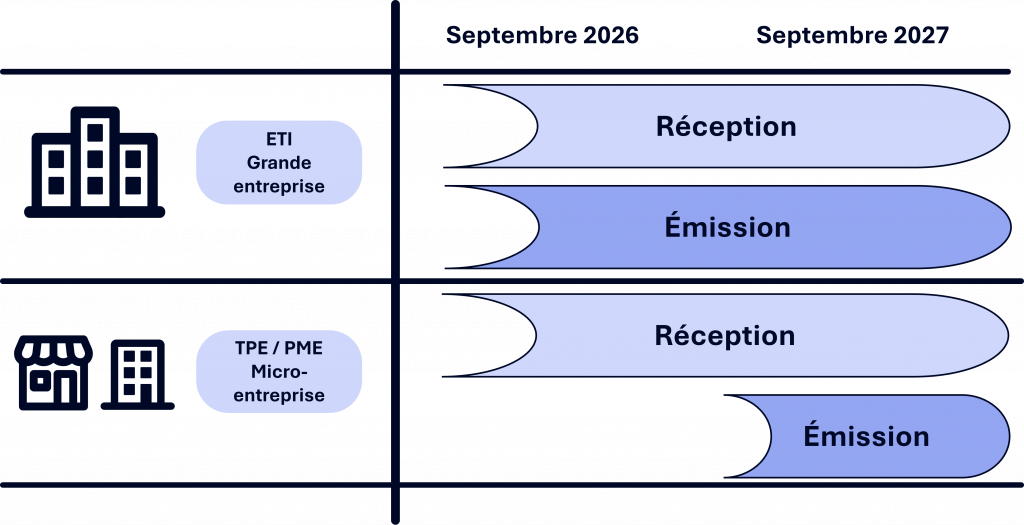

La transition vers la facturation électronique est obligatoire pour la réception pour tout le monde à partir du 1er septembre 2026 mais peux varier pour l’émission en fonction de la taille de votre entreprise :

- 1er septembre 2026 : obligation pour les grandes entreprises et les entreprises de taille intermédiaire (ETI).

- 1er septembre 2027 : obligation pour les petites et moyennes entreprises (PME) et les micro-entreprises.

Qui est concerné ?

La facturation électronique s’appliquera à toutes les entreprises établies en France assujetties à la TVA. Cela inclut :

Certaines ventes aux enchères de biens spécifiques, comme des œuvres d’art ou objets de collection.

Les livraisons de biens et prestations de services situées en France entre entreprises assujetties.

Les acomptes liés à ces opérations

Des changements concrets à prévoir sur les factures

Une organisation à adapter dès maintenant

Avec cette réforme, de nouvelles mentions obligatoires devront apparaître sur vos factures :

- Votre numéro SIREN.

- L’adresse de livraison des biens (si différente de celle du client).

- La nature des opérations (livraisons de biens, prestations de services, ou les deux).

- Une indication si vous avez opté pour le paiement de la TVA d’après les débits.

Ces exigences s’appliqueront progressivement, selon le même calendrier que l’obligation d’émission des factures électroniques.

Pour être prêt à cette transition, chaque entreprise devra :

- Choisir une plateforme de dématérialisation partenaire (PDP) accréditée par l’administration fiscale.

- Revoir ses processus internes de traitement des factures pour intégrer ces nouveaux outils.

- Former ses équipes pour garantir une adoption fluide de la facturation électronique.

Pour accompagner les entreprises, des fiches explicatives et guides pratiques sont déjà disponibles grâce à la Mission facturation électronique de la Direction générale des Finances publiques (DGFIP).

Quid des Outre-mer ?

Les opérateurs basés dans les départements d’Outre-mer (Guadeloupe, Martinique, La Réunion) sont concernés par la réforme, tout comme en métropole. En revanche, en Guyane et à Mayotte, où la TVA ne s’applique pas, seule la transmission des données via le e-reporting sera requise.

Pour les entreprises établies dans les collectivités d’Outre-mer (Nouvelle-Calédonie, Polynésie française, Wallis-et-Futuna, etc.), la facturation électronique n’est pas applicable, mais les transactions réalisées en lien avec la métropole restent soumises au e-reporting.

Qui est assujetti et redevable à la TVA ?

Assujetti à la TVA

Un assujetti à la TVA est une personne physique ou morale qui exerce une activité économique de manière indépendante et régulière, quel que soit son statut juridique ou la nature de son activité. Cela inclut :

- Les entreprises commerciales, artisanales ou agricoles

- Les professions libérales

- Les associations, dans certains cas particuliers

En pratique, toute entité réalisant des transactions économiques susceptibles d’être taxées est assujettie à la TVA.

Redevable à la TVA

Un assujetti devient redevable à la TVA lorsqu’il est responsable de collecter la taxe et de la reverser à l’administration fiscale. Les régimes varient en fonction de la taille et de la nature de l’entreprise :

- Régime réel normal (mensuel ou trimestriel) : applicable aux grandes et moyennes entreprises.

- Régime simplifié : pour les petites entreprises.

- Franchise en base de TVA : les très petites entreprises ne collectent pas de TVA mais doivent respecter certaines obligations déclaratives.

Qui est concerné par le e-invoicing et le e-reporting ?

Le e-invoicing s’applique aux entreprises assujetties à la TVA qui émettent ou reçoivent des factures dans un cadre B2B (entreprises) ou B2G (administrations publiques). L’objectif est de standardiser les échanges et de simplifier le contrôle fiscal.

Le e-reporting concerne toutes les entreprises qui réalisent des transactions B2C ou transfrontalières, ainsi que celles exemptées de e-invoicing. Il consiste à transmettre périodiquement des données à l’administration fiscale pour garantir la transparence et la traçabilité des transactions.

Les entreprises doivent transmettre leurs factures via une Plateforme de Dématérialisation Partenaire (PDP) agréée.

Les obligations en fonction du régime fiscal

- Réel normal mensuel : Dépôt par décades (10e, 20e, et dernier jour du mois).

- Réel normal trimestriel : Dépôt le 10 du mois suivant chaque trimestre.

- Simplifié : Dépôt mensuel entre le 25 et le 30 du mois suivant.

- Franchise en base de TVA : Dépôt tous les deux mois entre le 25 et le 30.

Un non-respect des délais entraîne des sanctions :

- Amende de 15 € par facture non transmise pour le e-invoicing

(plafond de 15 000 € par an). - Amende de 250 € par transmission manquante pour le e-reporting (plafond de 15 000 € par an).